爱企查数据显示,杭州盈德气体有限公司近日发生工商变更,新增中国平安人寿保险股份有限公司、阳光人寿保险股份有限公司、杭州杭盟管理咨询合伙企业(有限合伙)等为股东,同时注册资本由1亿人民币增至187.5亿人民币。

杭州盈德气体有限公司成立于今年5月30日,法定代表人为黄德炜,经营范围含工业自动控制系统装置制造、工业自动控制系统装置销售、电气信号设备装置制造、电气信号设备装置销售、控股公司服务、企业总部管理等,现由TIGER ROCK PTE. LTD.及上述新增股东共同持股。

平安人寿公告

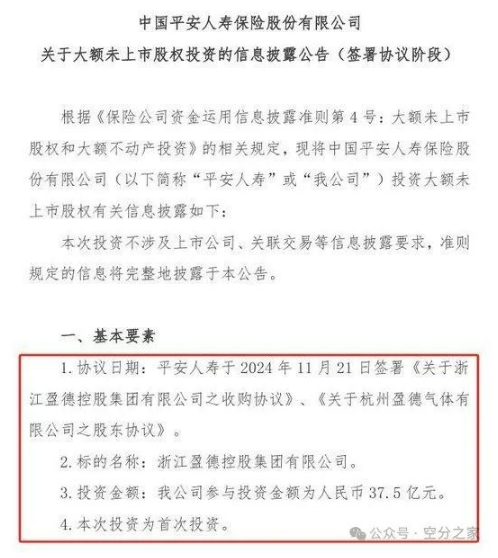

11月26日晚,中国平安人寿保险股份有限公司(下称“平安人寿”)在官网发布《关于大额未上市股权投资的信息披露公告(签署协议阶段)》显示,公司正在进行重大投资事项。

根据公告,平安人寿于2024年11月21日与浙江盈德控股集团有限公司(下称“浙江盈德”)、杭州盈德气体有限公司(下称“杭州盈德”)签署《关于浙江盈德控股集团有限公司之收购协议》、《关于杭州盈德气体有限公司之股东协议》,参与投资金额为人民币37.5亿元,为首次投资。该报告未披露更多有关投资细节。

11月27日,平安人寿相关人士表示,上述投资事项尚处于签署协议阶段,目前没有更多信息可以披露,后续交割完毕后,将会披露完整的标的和股权占比信息。

上述投资或与近期市场关注的国内工业气体龙头杭氧集团股份有限公司与气体动力科技整合交易生变有关。

杭氧股份公告

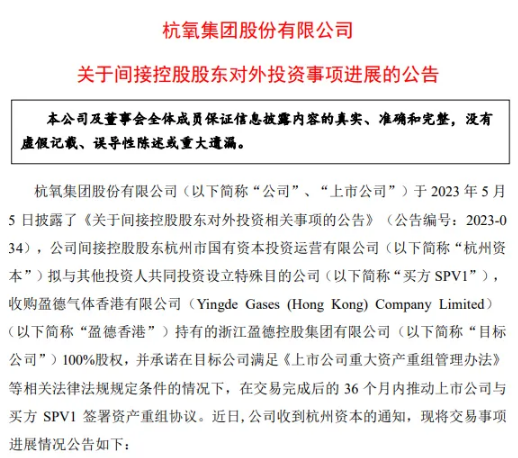

11月22日,杭氧股份发布公告,披露了间接控股股东杭州市国有资本投资运营有限公司(以下简称“杭州资本”)投资气体动力科技有限公司进展的公告 。

2023年4月28日,杭州资本及其他投资人与盈德香港、气体动力科技有限公司 (AirPower Technologies Limited) (与盈德香港以下合称“卖方”)签署《股权出售与购买(主)协议》,约定杭州资本拟与其他投资人共同投资设立买方SPV1,收购盈德香港持有的目标公司100%股权。该方案下,杭州资本持有买方SPV1 30%股权,系买方SPV1第一大股东(非控股股东)。

因《股权出售与购买(主)协议》约定的交割先决条件未能在最后期限日前满足,截至本公告披露日,买方SPV1虽已设立但未注资,也未实际运作。

2024年11月21日,卖方与数家投资人另行签署交易协议,约定共同投资 设立特殊目的公司“买方SPV2”,收购目标公司100%股权;经杭州资本与卖方协商一致,《股权出售与购买(主)协议》终止。

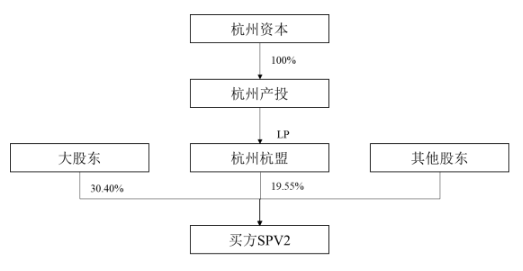

根据新的交易方案,杭州资本的全资子公司杭州产业投资有限公司(以下简称“杭州产投”)拟以有限合伙人(LP)身份和其他投资人共同出资到杭州杭盟管理咨询合伙企业(有限合伙)(以 下简称“杭州杭盟”),杭州杭盟在买方SPV2出资比例19.55%,不会成为买方SPV2的第一大股东,杭州资本和杭州产投在买方SPV2未有董事席位。股权架构示意图如下:

相关阅读

援引彭博社11月22日消息,知情人士透露,亚太私市股权类投资公司太盟投资集团(PAG)同意将气体动力(AirPower Technologies Ltd. )的工业气体业务以68亿美元的价格出售给一家大陆企业。

知情人士表示,这家总部位于香港的公司将保留该公司25%的股份,该公司将更名为杭州盈德气体有限公司。在宣布之前,知情人士要求匿名。

PAG女发言人拒绝置评。PAG 将继续持有AirPower的其他一些资产,包括价值超过20亿美元的清洁能源业务。

AirPower由宝钢气体与盈德气体集团有限公司合并而成,2017年,PAG以26亿美元的价格将盈德气体集团私有化。

该收购公司曾申请在2021年在香港对AirPower进行首次公开募股 (IPO),但最终未能实现股票出售。